Algemeen

In deze paragraaf gaan wij in op de uitvoering van de gemeentelijke treasuryfunctie. Deze vindt plaats binnen de kaders die gesteld zijn in de Wet financiering decentrale overheden (Wet Fido) en de Regeling Uitzettingen en derivaten decentrale overheden (Ruddo). In de Wet Fido staat risicobeheersing en transparantie centraal. Risicobeheersing richt zich op renterisico's, kredietrisico's en valutarisico's. De transparantie komt tot uitdrukking in de voorschriften voor een verplicht financieringsstatuut en een financieringsparagraaf in de begroting en in de jaarrekening. De Ruddo beperkt zich tot regelgeving omtrent het uitzetten van gelden.

In deze paragraaf geven wij inzicht in de rentelasten, het renteresultaat, de financieringsbehoefte en de wijze waarop rente aan investeringen, grondexploitaties en taakvelden wordt toegerekend.

Ontwikkelingen

De schuldpositie van de gemeente was in een aantal jaren tijd snel opgelopen, als gevolg van de vele investeringen die in die fase zijn gepleegd, tot uiteindelijk € 180 miljoen begin 2014. Sindsdien is het, met wat schommelingen, teruggelopen tot nu € 128 miljoen. Het afgelopen jaar was het bedrag aan aflossingen (23 mln) ongeveer in lijn met de nieuw aangegane leningen ( 20 mln) .Uiteraard zitten er schommelingen in de gemeentelijke cashflow en ontstaan er tussentijds overschotten; deze zijn tijdelijk gestald bij het rijk. Daarbij hebben we altijd voldaan aan de limiet voor het schatkistbankieren (dat niet meer dan gemiddeld 0,75%, met ingang van 1 juli 2021 verhoogd naar 2% van het begrotingstotaal buiten de schatkist gehouden mag worden).

Leningenportefeuille

De omvang van de portefeuille is dit jaar afgenomen met per saldo € 3 miljoen.

De portefeuille telt op 31 december 2021:

- Opgenomen langlopende geldleningen met een totale omvang van € 128,5 miljoen;

- Opgenomen kortlopende geldleningen met een totale omvang van € 15 miljoen;

- Uitgezette langlopende geldleningen met een totale omvang van € 4,7 miljoen;

- Deze bestaan voornamelijk uit startersleningen (€ 4,5 miljoen) en daarnaast leningen aan deelnemingen en maatschappelijke organisaties;

- positieve saldi in rekening-courant bij de bank en de staat van in totaal € 4 miljoen.

- De portefeuille bevat geen derivaten.

Onderstaande tabel toont het verloop in de portefeuilleomvang van de afgelopen jaren: | ||||||

(Bedragen x € 1.000) | 2017 | 2018 | 2019 | 2020 | 2021 | |

Portefeuille omvang | 2016 | |||||

|---|---|---|---|---|---|---|

Opgenomen gelden (O/G) | ||||||

Gelden < 1 jaar | 0 | 0 | 0 | -6.000 | 0 | -15.000 |

Gelden > 1 jaar | -161.500 | -158.800 | -153.500 | -138.500 | -131.500 | -128.500 |

Totaal aan- getrokken | -161.500 | -158.800 | -153.500 | -144.500 | -131.500 | -143.500 |

Mutatie in portefeullie O/G | -16.000 | -3.000 | -5.000 | -9.000 | -13.000 | 12.000 |

Uitgezette gelden (U/G) | ||||||

Totaal (lang) belegd | 4.113 | 3.908 | 3.490 | 4.725 | 4.372 | 4.697 |

Mutatie in portefeuille U/G | 675 | -205 | -418 | 1.235 | -353 | 325 |

Saldi in rekening-courant | 15.593 | 26.173 | 11.876 | 12.675 | 7.561 | 4.067 |

Totaal portefeuille | -141.794 | -128.719 | -138.134 | -127.100 | -119.567 | -134.736 |

Mutatie in portefeuille totaal | 26.460 | 13.374 | -9.715 | -11.034 | 7.533 | -15.169 |

Schuldpositie

In bovenstaande tabel is te zien dat de schuldpositie weer oploopt. Met de geplande investeringen voor de komende jaren zal de schuldpositie de komende jaren nog verder toenemen tot maximaal € 190 miljoen. Dit bedrag ligt nog ruim onder de door de VNG als kritieke grens voor schuldpositie, te weten een bedrag van € 285 miljoen (gebaseerd op een percentage van 130 van het begrotingstotaal).

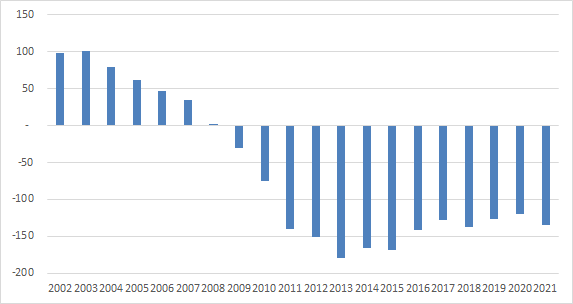

In onderstaande grafiek wordt een overzicht gegeven van de ontwikkeling van de schuldpositie in de afgelopen jaren (bedragen x € 1.000.000).

Portefeuilleresultaat

Het portefeuilleresultaat is negatief omdat er meer is aangetrokken dan uitgezet. Met € 2,7 miljoen is het nagenoeg gelijk aan het begrote resultaat. Het negatieve portefeuilleresultaat is ten opzichte van vorig jaar met € 1,4 miljoen afgenomen. Er is een aantal duurdere leningen afgelost, die deels niet zijn geherfinancierd en deels tegen een veel goedkopere rente.

Daardoor is het gemiddelde rentepercentage over alle leningen gezamenlijk over het gehele jaar dan ook verder gedaald, van 2,89% naar 2,42%.

Daarnaast is een tijdelijk financieringstekort dit voorjaar afgedekt met kort geld tegen een negatieve rente.

In de onderstaande tabel worden de portefeuilleresultaten van de afgelopen jaren aangegeven: | ||||||

(Bedragen x € 1.000) | 2017 | 2018 | 2019 | 2020 | 2021 | |

Rente resultaat portefeuille | 2016 | |||||

|---|---|---|---|---|---|---|

Opgenomen gelden (O/G) | ||||||

Rente kortlopende geldleningen | 18 | 2 | 0 | 5 | 13 | 72 |

Rente langlopende leningen | -5.614 | -5.162 | -4.964 | -4.594 | -4.132 | -2.845 |

Totaal rente-uitgaven | -5.596 | -5.160 | -4.964 | -4.589 | -4.119 | -2.773 |

Kosten portefeuille O/G | 3,31% | 3,24% | 3,23% | 3,13% | 2.89% | 2,42% |

Uitgezette gelden (U/G) | ||||||

Totaal (lang) belegd | 4.113 | 3.908 | 3.490 | 4.725 | 4.372 | 4.697 |

Rente kortlopende leningen | 13 | 6 | 7 | 9 | 3 | 0 |

Rente langlopende leningen | 143 | 135 | 99 | 96 | 64 | 67 |

Totaal rente-inkomsten | 156 | 141 | 106 | 105 | 67 | 67 |

Gesaldeerd totaal portefeuille resultaat | -5.440 | -5.019 | -4.858 | -4.484 | -4.052 | -2.706 |

Financieringsbehoefte

In 2021 is een aantal leningen geherfinancierd. Ook de komende paar jaar vervalt nog een aanzienlijk deel van de portefeuille aangetrokken langlopende geldleningen. Gezien de toenemende rente in de laatste periode van 2021 is besloten waar mogelijk leningen die in de komende jaren vervallen, nu al te herfinancieren. Dit is voor een aantal leningen begin 2022 gedaan, waarmee we zekerheid hebben over de lage rentelasten voor de komende jaren.

Rentetoerekening

bij de verwerking van rente in de begroting hanteren we de richtlijnen zoals opgenomen in de BBV-Notitie rente. Een van de vastgestelde regels betreft de toepassing van de omslagrente. De werkelijke rentelasten worden toegerekend aan de taakvelden door middel van de omslagrente. Deze omslagrente wordt berekend door de werkelijke rentelasten te delen door de boekwaarde per 1 januari van de vaste activa die integraal zijn gefinancierd. Het bij de begroting (voor)gecalculeerde omslagrentepercentage mag binnen een marge van 0,5% worden afgerond. Het werkelijke omslagrentepercentage mag met niet meer dan een kwart afwijken van het begrote percentage, anders dient de omslagrente te worden herberekend bij de jaarrekening.

Omdat met ingang van 2018 geen rente meer wordt berekend over de eigen financieringsmiddelen is sinds 2018 het begrote omslagrentepercentage verlaagd van 3,5% naar 1,25%. De gemeente heeft in 2021 daadwerkelijk gemiddeld 2,42% rente betaald over de aangetrokken geldleningen. Als deze betaalde rente wordt afgezet tegen de totale boekwaarde van de vaste activa (die dus ook deels gefinancierd is uit eigen middelen) komt het omslagrentepercentage in 2021 uit op 1,01%. Dit percentage is lager dan het begrote percentage (1,25%) maar de afwijking valt binnen de 25%-marge ingevolge de BBV-regels.

In Nieuwegein hanteren we alleen totaalfinanciering. We maken géén gebruik van projectfinanciering (waarbij voor specifieke projecten expliciet financiering wordt aangetrokken en de rente daarvan rechtstreeks wordt toegerekend aan het betreffende project). Er wordt geen rente toegerekend aan voorzieningen en reserves.

Onderstaand het renteschema 2021 zoals door de commissie BBV is aanbevolen:

Renteschema BBV | |

|---|---|

(bedragen x € 1.000) | |

De externe rentelasten over de korte en lange financiering | 2.773 |

De externe rentebaten over de korte en lange financiering | 67 |

saldo rentelasten en baten | 2.706 |

rente die aan de grondexploitatie moet worden toegerekend | 297 |

aan taakvelden toe te rekenen externe rente | 2.409 |

de aan taakvelden toegerekende rente (renteomslag) | 2.974 |

renteresultaat op het taakveld treasury | -565 |

Risicoprofiel

Kasgeldlimiet

Ter beheersing van het renterisico op kortlopende schulden is in de Wet Fido de kasgeldlimiet ingesteld. Deze moet voorkomen dat gemeenten te veel kort geld lenen waardoor bij een sterke stijging van de rente de rentelasten ineens explosief zouden toenemen. We hebben in 2021 gedurende het jaar beperkt kortlopende schulden afgesloten en daarbij is deze limiet niet overschreden.

Renterisiconorm

Onder renterisico wordt verstaan de mate waarin het saldo van de rentelasten en de rentebaten verandert als gevolg van wijzigingen in het rentepercentage op leningen en uitzettingen.

Ter beheersing van het renterisico op langlopende schulden is in de wet Fido de renterisiconorm opgenomen. Deze norm beoogt een zodanige opbouw van de leningenportefeuille dat het renterisico als gevolg van renteaanpassing en herfinanciering van leningen wordt beperkt. Volgens deze norm mag de te herfinancieren schuld in enig jaar niet meer bedragen dan 20% van het begrotingstotaal, zodat voor Nieuwegein voor 2021 de norm ongeveer € 40 miljoen bedraagt. Er is slechts voor € 23 miljoen geherfinancierd, dus daarmee zijn we ruimschoots binnen de norm gebleven.

Kredietrisico

De omvang van de portefeuille beleggingen van de gemeente Nieuwegein is gering, van eerdere jaren resteert nog slechts een drietal kleinere langlopende beleggingen, één bij een verbonden partij en twee uit het oogpunt van maatschappelijk belang. De risico's op deze beleggingen zijn beperkt. Daarnaast staat er ultimo 2021 bijna € 4,5 miljoen aan startersleningen uit. De hoofdsommen hiervan zijn afgedekt via de Nationale Hypotheek Garantie.

Als gevolg van het verplichte schatkistbankieren mogen overtollige middelen verder uitsluitend bij het rijk of bij andere lagere overheden worden uitgezet. Dat betekent dat ook in de toekomst eventuele kredietrisico’s beperkt zullen zijn. De enige uitzondering is nog gemaakt voor uitzettingen ingevolge de publieke taak.